در بسیاری از مواقع برای تحلیل مسائل سازمانی به ابزار نیاز داریم و گاهی ابزارهایی که در کتابهای مدیریتی و گزارشهای تحلیلی وجود دارند، نمیتوانند به نیازهای خاصمان پاسخ مناسبی بدهند. تحلیل پرتفوی هلدینگها (پرتفوی کسبوکارها یا شرکتهای زیرمجموعه) یکی از مهمترین مسائلی است که به ابزاری برای ترسیم وضعیت فعلی پرتفوی و به تصویرکشیدن سبد کسبوکارها نیاز دارد. در واقع، شرکتهای هلدینگ برای دستیابی به سطح مطلوبی از ارزشآفرینی باید ترکیب پرتفویشان را تا حد ممکن بهینه کنند و استراتژیهای سرپرستی مناسب را برای هدایت کسبوکارهای زیرمجموعهشان و بر مبنای ترکیب پرتفوی در اختیار خود طراحی کنند. در این یادداشت به معرفی ماتریس عملکرد – اهمیت میپردازم که آن را در طی یکی از پروژههای مشاوره برای ارزیابی پرتفوی هلدینگ طراحی کردهام.

ابزارهای متعددی مانند ماتریس بیسیجی، ماتریس جیای، ماتریس اِیدیاِل یا ماتریس دیپیاِم برای تحلیل پرتفوی و تصمیمگیری درباره استراتژی تنوع بخشی در دسترس مدیران و کارشناسان قرار دارند. اما باید این نکته را در نظر داشت که هر ابزاری کارکرد خاصی دارد و نمیتوان برای هر نوع صورت مسئلهای از این ماتریسها استفاده کرد. به علاوه، هرکدام از این ابزارها در کنار مجموعهای از مزیتها نقاط ضعف یا کاستیهای خاص خود را هم دارند. برای مثال، ماتریس بیسیجی فقط برای صورت مسئله مدیریت نقدینگی کارایی دارد و اگر مسئله سازمانمان با سرمایهگذاری روی پرتفوی مرتبط باشد، باید از ابزارهای دیگری نظیر ماتریس جیای یا ماتریس دیپیاِم استفاده کنیم. متاسفانه گاهی عدم توجه به این تفاوتها سبب تولید نتایج گمراهکننده و هدررفت ظرفیتهای سازمان میشود.

یکی از مهمترین مسائلی که در هر چهار ابزار یادشده (و اغلب دیگر ابزارهای در دسترس) وجود دارد، بیتوجهی این ابزارها به مسئله زنجیره ارزش است. بسیاری از شرکتهای هلدینگ در قالب هلدینگهای یکپارچه شکل گرفتهاند: این شرکتها به تدریج دامنه فعالیتشان را در یک زنجیره ارزش گسترش دادهاند و پرتفوی کسبوکارهایشان متشکل از شرکتهاییست که در حلقههای مختلف یک زنجیره ارزش قرار گرفتهاند. برای مثال، برخی از شرکتهایی که آنها را به عنوان نقشآفرین صنعت فولاد میشناسیم، زنجیره گستردهای از کسبوکارها را در اختیار دارند که از یکسو در بخش بالادستی شامل معدنداری، تولید کنستانتره و گندلهسازی است و در سوی دیگر، در بخش پاییندستی به کسبوکارهایی نظیر کارخانههای تولید نورد و ورق آهنی و شرکتهای بازرگانی آهنآلات ختم میشود. در چنین وضعیتی، ممکن است خروجی بهکارگیری ابزارهایی مانند ماتریس بیسیجی یا جیای نشاندهنده استراتژی خروج از برخی کسبوکارهای این زنجیره باشد، زیرا ابزارهای کلاسیک عمدتاً نسبت به مسئله همافزایی میان کسبوکارها کور هستند و استفاده از آنها در هلدینگهایی که مجموعه همگن و درهمتنیدهای از کسبوکارها را در اختیار دارند، کارایی قابل قبولی ندارد.

صورت مسئلهای که ماتریس میتواند به آن پاسخ دهد

ابعاد ماتریس و امکان گردآوری داده بر حسب صورت مسئله

ماهیت دادههای موردنیاز ماتریس از حیث کمّی و کیفی بودن

کارایی ماتریس در ارائه یک تصویر از پرتفوی هلدینگ

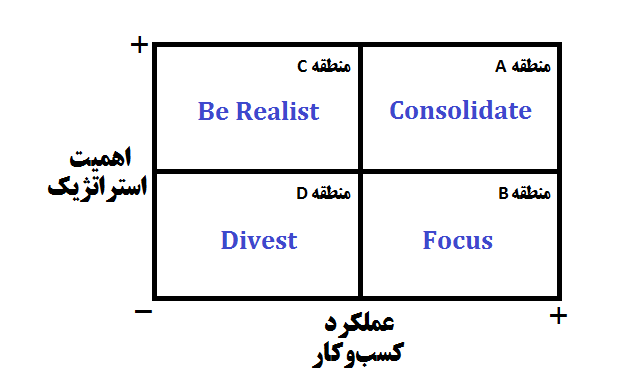

مسئله همافزایی یکی از صورت مسئلههایی است که در اغلب ماتریسها نادیده گرفته میشود. در یکی از پروژههای مشاوره، برای دستیابی به یک تصویر قابل قبول از پرتفوی آن هلدینگ که همافزایی را هم نشان دهد، ماتریس زیر را استفاده کردم که میتوان آن را ماتریس عملکرد – اهمیت نامگذاری کرد. برای طراحی این ماتریس از کارهای شرکت مشاوره مدیریت بِین استفاده کردهام و زیربنای بنیادین آن بر اساس موارد ذیل قرار گرفته است:

- منطق محوری ماتریس عملکرد – اهمیت مدیریت همافزایی است.

- ماتریس عملکرد – اهمیت یک ماتریس ترکیبی (کمّی و کیفی) است.

- محورهای ماتریس عملکرد – اهمیت شامل عملکرد کسبوکار (معیار عینی و کمّی) و اهمیت استراتژیک (معیار ذهنی و کیفی) است.

محور افقی ماتریس عملکرد – اهمیت دربرگیرنده عملکرد کسبوکار است و پذیرنده دادههایی از جنس کمّی بر مبنای عملکرد مالی، سهم بازار و نرخهای بازده رایج است. تعیین جایگاه هر کسبوکار روی این محور به سادگی امکانپذیر است و کافیست عملکرد را بر اساس چند شاخص و در مقیاس صفر تا صددرصد محاسبه کنید. ترکیب چند معیار مختلفِ بازده میتواند دقت این محور را به شدت افزایش دهد.

محور عمودی ماتریس عملکرد-اهمیت به ارزیابی اهمیت استراتژیک کسبوکار میپردازد و پذیرنده دادههایی از جنس کیفیست. هم افزایی میان کسبوکارها مهمترین شاخصه در این محور است. روشن است که دادهها در این محور ذهنی هستند و همین مسئله نیاز به ترکیب چند معیار را افزایش میدهد. خود مولفه هم افزایی نیز قابل تقسیم به چند وجه است و میتوانیم آن را بر حسب هم افزایی فروش (ارزیابی بازارمحور)، هم افزایی عملیاتی (ارزیابی تکنولوژیمحور) و هم افزایی مدیریتی (برای مثال ارزیابی بر اساس توانایی گردش نقدینگی یا ارزیابی بر اساس امکان به اشتراکگذاشتن دانش و تجربه انباشتی) محاسبه کنیم. آنچه مهم است، ترکیب کردن وجههای مختلفی از این مفهوم برای دستیابی به سطح بالاتری از اطمینان به نتایج و خروجیهاست، بنابراین ممکن است در این محور متغیرهای دیگری را هم بر حسب صورت مسئله بگنجانیم.

تلفیق این دو محور چهار منطقه میسازد:

- منطقه A: کسبوکارهای عامل تمایز شرکت که میتوان از برچسب Consolidate با مفهوم تحکیمبخشی و بهرهبرداری حداکثری برایشان استفاده کرد.

- منطقه B : کسبوکارهای فراموششده که میتوانند عامل بالقوه تمایز باشند و برچسب Focus با مفهوم تمرکز برای یافتن فرصتهای رشد و بهرهبرداری بیشتر (مثلاً با جستوجوی فرصتهای هم افزایی) برایشان استفاده میشود.

- منطقه C : کسبوکارهایی که بیش از حد به آنها توجه شده است و میتوان از برچسب Be Realist با مفهوم نیاز به واقعگرایی نسبت به آنها استفاده کرد.

- منطقه D : کسبوکارهای بیاهمیت که نه عملکرد قابلتوجهی دارند و نه به لحاظ استراتژیک ارزشمندند و میتوان از برچسب Divest برایشان استفاده کرد.

بهکارگیری ماتریس عملکرد – اهمیت میتواند تصویر قابل قبولی را از وضعیت پرتفوی با درنظرگرفتن منطق مدیریت هم افزایی ها برایمان فراهم کند. اما نباید فراموش کنیم که ماتریسها استراتژیساز نیستند! ماتریسها فقط برای جمعبندی و طبقهبندی دادهها مفیدند و نمیتوانند برایمان استراتژی بسازند.

2 دیدگاه On ماتریس عملکرد – اهمیت برای تحلیل پرتفوی هلدینگها

پینگ بک: لینکهای هفته (362) | گزارهها ()

پینگ بک: جنرال الکتریک: مطالعه موردی منطق تنوعبخشی - سید حسین جلالی - روایت من از استراتژی ()

نظرات غیر فعال است